Report: Johan Widmark | Date: 2021-08-19 | Denna uppdragsanalys är enbart i informationssyfte. Analysen är inte investeringsrådgivning och detta är inte ett erbjudande om att köpa aktier. För mer information, se disclaimer på emergers.se.

Laddar för uppskalning enligt plan

Trots en viss radiotystnad från bolaget över sommaren, efter en händelserik vår, fortsätter Swedish Stirling bygga upp sin kapacitet för kommande storleveranser, där organisationen i Sydafrika nu uppgår till 13 personer och fortsätter växa. I Sverige har Christian Nilsson rekryterats som ny CTO, men trots att de aktiverade utvecklingskostnaderna kan förväntas minska framöver kommer han inte till ett dukat bord, utan kommer spela en viktig roll både i uppskalningen av volymerna och för kvalitetssäkringen, på samma sätt som i sin tidigare roll på Volvo Penta.

Minskat tryck på fortsatt finansiering

Parallellt med det interna arbetet fortsätter införsäljningen till de två återstående ferrokromproducenterna, såväl som arbetet att finna avtal med finansieringspartners. Med vårens emission på 225 MSEK har bolaget undanröjt en hel del osäkerhet då man nu har musklerna att påbörja utrullningen på egen hand, även om en optimerad kapitalstruktur påkallar avtal med någon extern part. Med ett upplägg med en eller två av de finansieringspartners man nu förhandlar med väntas den digra kassan räcka hela vägen för utrullning av de 241 PWR BLOK som ligger på bordet i Sydafrika

Läs vår tidigare analys på Swedish Stirling här

Starkt stöd för hög omvärderingspotential

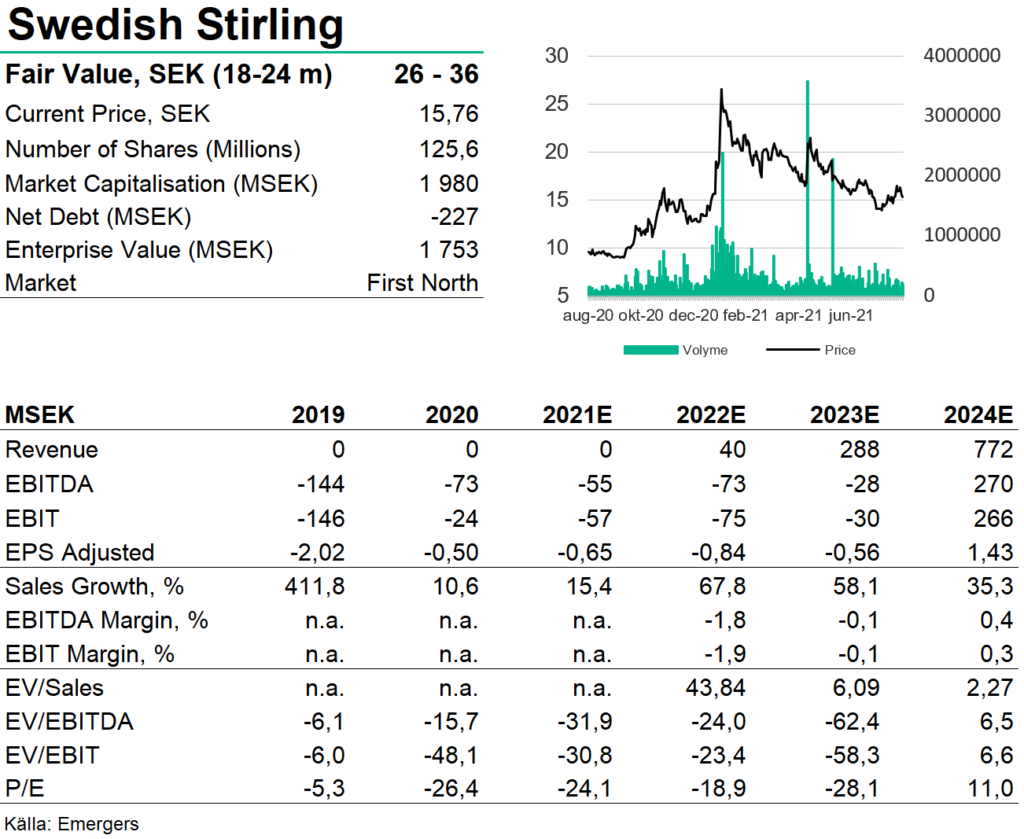

Vår tidigare beräkning av Glencoreavtalet (se vår analys Islossning med prestigekund banar väg för utrullning) visade på ett diskonterat nuvärde inkl. optionen om sju års förlängning på 12 MSEK per PWR BLOK, vilket extrapolerat till samtliga 241 enheter man tecknat avsiktsförklaringar om skulle motsvara ett värde på 2,9 mdr SEK, eller 23 SEK per aktie, utan hänsyn till varken fallande produktionskostnader vid högre volymer eller någon ytterligare potential utanför dessa tre av avsiktsförklaringar. Med förväntan om ett fortsatt positivt nyhetsflöde, ökad uppmärksamhet på bolaget efter flytten till Nasdaq main market, ytterligare två kontrakt i Sydafrika och ett första pilotprojekt med SMS Group i pipeline, fortsätter vi se ett motiverat värde på 26-36 SEK på 18-24 mån sikt.

Johan Widmark | Tel: 0739196641 | Mail: johan@emergers.se